Boe a-2013-12455

- 1. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Jueves 28 de noviembre de 2013 Sec. I. Pág. 94659 I. DISPOSICIONES GENERALES MINISTERIO DE HACIENDA Y ADMINISTRACIONES PÚBLICAS 12455 Orden HAP/2206/2013, de 26 de noviembre, por la que se desarrollan para el año 2014 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido. El artículo 32 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, y el artículo 37 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, establecen que el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido se aplicarán a las actividades que determine el Ministro de Economía y Hacienda. Por tanto, la presente Orden tiene por objeto dar cumplimiento para el ejercicio 2014 a los mandatos contenidos en los mencionados preceptos reglamentarios. Esta Orden mantiene la estructura de la Orden HAP/2549/2012, de 28 de noviembre, por la que se desarrollan para el año 2013 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido. En relación con el Impuesto sobre la Renta de las Personas Físicas, se mantienen para el ejercicio 2014 la cuantía de los módulos, los índices de rendimiento neto de las actividades agrícolas y ganaderas y sus instrucciones de aplicación. Asimismo, se mantiene la reducción del 5 por ciento sobre el rendimiento neto de módulos derivada de los acuerdos alcanzados en la Mesa del Trabajo Autónomo. Por lo que se refiere al Impuesto sobre el Valor Añadido, la presente Orden también mantiene, para 2014, los módulos, así como las instrucciones para su aplicación, aplicables en el régimen especial simplificado en el año inmediato anterior. Por último, se reducen para 2014 el rendimiento neto calculado por el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y la cuota devengada por operaciones corrientes del régimen especial simplificado del Impuesto sobre el Valor Añadido para las actividades económicas desarrolladas en el término municipal de Lorca. En su virtud, dispongo: Artículo 1. Actividades incluidas en el método de estimación objetiva y en el régimen especial simplificado. I.A.E. Actividad Económica División 0 – – Ganadería independiente. Servicios de cría, guarda y engorde de ganado. Otros trabajos, servicios y actividades accesorios realizados por agricultores o ganaderos que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. cve: BOE-A-2013-12455 1. De conformidad con los artículos 32 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, y 37 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el artículo 1 del Real Decreto 1624/1992, de 29 de diciembre, el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido serán aplicables a las actividades o sectores de actividad que a continuación se mencionan:

- 2. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Jueves 28 de noviembre de 2013 Sec. I. Pág. 94660 Actividad Económica – Otros trabajos, servicios y actividades accesorios realizados por titulares de actividades forestales que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. Aprovechamientos que correspondan al cedente en las actividades agrícolas desarrolladas en régimen de aparcería. Aprovechamientos que correspondan al cedente en las actividades forestales desarrolladas en régimen de aparcería. Procesos de transformación, elaboración o manufactura de productos naturales, vegetales o animales, que requieran el alta en un epígrafe correspondiente a actividades industriales en las Tarifas del Impuesto sobre Actividades Económicas y se realicen por los titulares de las explotaciones de las cuales se obtengan directamente dichos productos naturales. Carpintería metálica y fabricación de estructuras metálicas y calderería. Fabricación de artículos de ferretería, cerrajería, tornillería, derivados del alambre, menaje y otros artículos en metales n.c.o.p. Industrias del pan y de la bollería. Industrias de la bollería, pastelería y galletas. Industrias de elaboración de masas fritas. Elaboración de patatas fritas, palomitas de maíz y similares. Confección en serie de prendas de vestir y sus complementos, excepto cuando su ejecución se realice mayoritariamente por encargo a terceros. Confección en serie de prendas de vestir y sus complementos, ejecutada directamente por la propia empresa, cuando se realice exclusivamente para terceros y por encargo. Fabricación en serie de piezas de carpintería, parqué y estructuras de madera para la construcción. Industria del mueble de madera. Impresión de textos o imágenes. Albañilería y pequeños trabajos de construcción en general. Instalaciones y montajes (excepto fontanería, frío, calor y acondicionamiento de aire). Instalaciones de fontanería, frío, calor y acondicionamiento de aire. Instalación de pararrayos y similares. Montaje e instalación de cocinas de todo tipo y clase, con todos sus accesorios. Montaje e instalación de aparatos elevadores de cualquier clase y tipo. Instalaciones telefónicas, telegráficas, telegráficas sin hilos y de televisión, en edificios y construcciones de cualquier clase. Montajes metálicos e instalaciones industriales completas, sin vender ni aportar la maquinaria ni los elementos objeto de la instalación o montaje. Revestimientos, solados y pavimentos y colocación de aislamientos. Carpintería y cerrajería. Pintura de cualquier tipo y clase y revestimiento con papel, tejidos o plásticos y terminación y decoración de edificios y locales. Trabajos en yeso y escayola y decoración de edificios y locales. Elaboración de productos de charcutería por minoristas de carne. Comerciantes minoristas matriculados en el epígrafe 642.5 por el asado de pollos. Comercio al por menor de pan, pastelería, confitería y similares y de leche y productos lácteos. Despachos de pan, panes especiales y bollería. Comercio al por menor de productos de pastelería, bollería y confitería. Comercio al por menor de masas fritas, con o sin coberturas o rellenos, patatas fritas, productos de aperitivo, frutos secos, golosinas, preparados de chocolate y bebidas refrescantes. Comerciantes minoristas matriculados en el epígrafe 647.1 por el servicio de comercialización de loterías. Comerciantes minoristas matriculados en el epígrafe 647.2 y 3 por el servicio de comercialización de loterías. Comerciantes minoristas matriculados en el epígrafe 652.2 y 3 por el servicio de comercialización de loterías. Comercio al por menor de material y aparatos eléctricos, electrónicos, electrodomésticos y otros aparatos de uso doméstico accionados por otro tipo de energía distinta de la eléctrica, así como muebles de cocina Comercio al por menor de materiales de construcción, artículos y mobiliario de saneamiento, puertas, ventanas, persianas, etc. – – – 314 y 315 316.2, 3, 4 y 9 419.1 419.2 419.3 423.9 453 453 463 468 474.1 501.3 504.1 504.2 y 3 504.4, 5, 6, 7 y 8 505.1, 2, 3 y 4 505.5 505.6 505.7 642.1, 2, 3 642.5 644.1 644.2 644.3 644.6 647.1 647.2 y 3 652.2 y 3 653.2 653.4 y 5 cve: BOE-A-2013-12455 I.A.E.

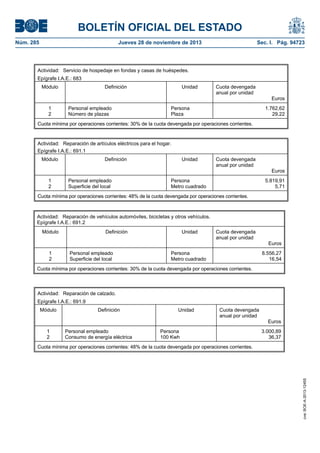

- 3. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Jueves 28 de noviembre de 2013 Sec. I. Pág. 94661 Actividad Económica 654.2 654.5 Comercio al por menor de accesorios y piezas de recambio para vehículos terrestres. Comercio al por menor de toda clase de maquinaria (excepto aparatos del hogar, de oficina, médicos, ortopédicos, ópticos y fotográficos). Comercio al por menor de cubiertas, bandas o bandajes y cámaras de aire para toda clase de vehículos, excepto las actividades de comercio al por mayor de los artículos citados. Comerciantes minoristas matriculados en el epígrafe 659.3 por el servicio de recogida de negativos y otro material fotográfico impresionado para su procesado en laboratorio de terceros y la entrega de las correspondientes copias y ampliaciones. Comerciantes minoristas matriculados en el epígrafe 659.4 por el servicio de publicidad exterior y comercialización de tarjetas de transporte público, tarjetas de uso telefónico y otras similares, así como loterías. Comerciantes minoristas matriculados en el epígrafe 662.2 por el servicio de comercialización de loterías. Comercio al por menor fuera de un establecimiento comercial permanente dedicado exclusivamente a la comercialización de masas fritas, con o sin coberturas o rellenos, patatas fritas, productos de aperitivo, frutos secos, golosinas, preparación de chocolate y bebidas refrescantes y facultado para la elaboración de los productos propios de churrería y patatas fritas en la propia instalación o vehículo. Restaurantes de dos tenedores. Restaurantes de un tenedor. Cafeterías. Cafés y bares de categoría especial. Otros cafés y bares. Servicios en quioscos, cajones, barracas u otros locales análogos. Servicios en chocolaterías, heladerías y horchaterías. Servicio de hospedaje en hoteles y moteles de una o dos estrellas. Servicio de hospedaje en hostales y pensiones. Servicio de hospedaje en fondas y casas de huéspedes. Reparación de artículos eléctricos para el hogar. Reparación de vehículos automóviles, bicicletas y otros vehículos. Reparación de calzado. Reparación de otros bienes de consumo n.c.o.p. (excepto reparación de calzado, restauración de obras de arte, muebles, antigüedades e instrumentos musicales). Reparación de maquinaria industrial. Otras reparaciones n.c.o.p. Transporte urbano colectivo y de viajeros por carretera. Transporte por autotaxis. Transporte de mercancías por carretera. Engrase y lavado de vehículos. Servicios de mudanzas. Transporte de mensajería y recadería, cuando la actividad se realice exclusivamente con medios de transporte propios. Enseñanza de conducción de vehículos terrestres, acuáticos, aeronáuticos, etc. Otras actividades de enseñanza, tales como idiomas, corte y confección, mecanografía, taquigrafía, preparación de exámenes y oposiciones y similares n.c.o.p. Escuelas y servicios de perfeccionamiento del deporte. Tinte, limpieza en seco, lavado y planchado de ropas hechas y de prendas y artículos del hogar usados. Servicios de peluquería de señora y caballero. Salones e institutos de belleza. Servicios de copias de documentos con máquinas fotocopiadoras. 654.6 659.3 659.4 662.2 663.1 671.4 671.5 672.1, 2 y 3 673.1 673.2 675 676 681 682 683 691.1 691.2 691.9 691.9 692 699 721.1 y 3 721.2 722 751.5 757 849.5 933.1 933.9 967.2 971.1 972.1 972.2 973.3 2. La determinación de las operaciones económicas incluidas en cada actividad deberá efectuarse de acuerdo con las normas del Impuesto sobre Actividades Económicas. Asimismo, se comprenderán en cada actividad las operaciones económicas que se incluyen expresamente en los anexos I y II de esta Orden, siempre que se desarrollen con carácter accesorio a la actividad principal. cve: BOE-A-2013-12455 I.A.E.

- 4. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Jueves 28 de noviembre de 2013 Sec. I. Pág. 94662 Para las actividades recogidas en el anexo II de esta Orden, se considerará accesoria a la actividad principal aquélla cuyo volumen de ingresos no supere el 40 por ciento del volumen correspondiente a la actividad principal. Para las actividades recogidas en el anexo I se estará al concepto que se indica en el artículo 3 de esta Orden. Artículo 2. Actividades incluidas en el método de estimación objetiva. 1. De conformidad con el artículo 32 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas será aplicable, además, a las actividades a las que resulte de aplicación el régimen especial de la agricultura, ganadería y pesca o el del recargo de equivalencia del Impuesto sobre el Valor Añadido, que a continuación se mencionan: I.A.E. Actividad Económica Agrícola o ganadera susceptible de estar incluida en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. – Actividad forestal susceptible de estar incluida en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. – Producción de mejillón en batea. 641 Comercio al por menor de frutas, verduras, hortalizas y tubérculos. 642.1, 2, 3 y 4 Comercio al por menor de carne y despojos; de productos y derivados cárnicos elaborados, salvo casquerías. 642.5 Comercio al por menor de huevos, aves, conejos de granja, caza; y de productos derivados de los mismos. 642.6 Comercio al por menor, en casquerías, de vísceras y despojos procedentes de animales de abasto, frescos y congelados. 643.1 y 2 Comercio al por menor de pescados y otros productos de la pesca y de la acuicultura y de caracoles. 644.1 Comercio al por menor de pan, pastelería, confitería y similares y de leche y productos lácteos. 644.2 Despachos de pan, panes especiales y bollería. 644.3 Comercio al por menor de productos de pastelería, bollería y confitería. 644.6 Comercio al por menor de masas fritas, con o sin coberturas o rellenos, patatas fritas, productos de aperitivo, frutos secos, golosinas, preparados de chocolate y bebidas refrescantes. 647.1 Comercio al por menor de cualquier clase de productos alimenticios y de bebidas en establecimientos con vendedor. 647.2 y 3 Comercio al por menor de cualquier clase de productos alimenticios y bebidas en régimen de autoservicio o mixto en establecimientos cuya sala de ventas tenga una superficie inferior a 400 metros cuadrados. 651.1 Comercio al por menor de productos textiles, confecciones para el hogar, alfombras y similares y artículos de tapicería. 651.2 Comercio al por menor de toda clase de prendas para el vestido y tocado. 651.3 y 5 Comercio al por menor de lencería, corsetería y prendas especiales. 651.4 Comercio al por menor de artículos de mercería y paquetería. 651.6 Comercio al por menor de calzado, artículos de piel e imitación o productos sustitutivos, cinturones, carteras, bolsos, maletas y artículos de viaje en general. 652.2 y 3 Comercio al por menor de productos de droguería, perfumería y cosmética, limpieza, pinturas, barnices, disolventes, papeles y otros productos para la decoración y de productos químicos, y de artículos para la higiene y el aseo personal. 653.1 Comercio al por menor de muebles. 653.2 Comercio al por menor de material y aparatos eléctricos, electrónicos, electrodomésticos y otros aparatos de uso doméstico accionados por otro tipo de energía distinta de la eléctrica, así como muebles de cocina. 653.3 Comercio al por menor de artículos de menaje, ferretería, adorno, regalo, o reclamo (incluyendo bisutería y pequeños electrodomésticos). 653.9 Comercio al por menor de otros artículos para el equipamiento del hogar n.c.o.p. 654.2 Comercio al por menor de accesorios y piezas de recambio para vehículos sin motor. 654.6 Comercio al por menor de cubiertas, bandas o bandajes y cámaras de aire para vehículos terrestres sin motor, excepto las actividades de comercio al por mayor de los artículos citados. 659.2 Comercio al por menor de muebles de oficina y de máquinas y equipos de oficina. 659.3 Comercio al por menor de aparatos e instrumentos médicos, ortopédicos, ópticos y fotográficos. cve: BOE-A-2013-12455 –

- 5. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Jueves 28 de noviembre de 2013 Sec. I. Pág. 94663 I.A.E. Actividad Económica 659.4 Comercio al por menor de libros, periódicos, artículos de papelería y escritorio y artículos de dibujo y bellas artes, excepto en quioscos situados en la vía pública. Comercio al por menor de prensa, revistas y libros en quioscos situados en la vía pública. Comercio al por menor de juguetes, artículos de deporte, prendas deportivas de vestido, calzado y tocado, armas, cartuchería y artículos de pirotecnia. Comercio al por menor de semillas, abonos, flores y plantas y pequeños animales. Comercio al por menor de toda clase de artículos, incluyendo alimentación y bebidas, en establecimientos distintos de los especificados en el grupo 661 y en el epígrafe 662.1. Comercio al por menor fuera de un establecimiento comercial permanente de productos alimenticios, incluso bebidas y helados. Comercio al por menor fuera de un establecimiento comercial permanente de artículos textiles y de confección. Comercio al por menor fuera de un establecimiento comercial permanente de calzado, pieles y artículos de cuero. Comercio al por menor fuera de un establecimiento comercial permanente de artículos de droguería y cosméticos y de productos químicos en general. Comercio al por menor fuera de un establecimiento comercial permanente de otras clases de mercancías n.c.o.p. 659.7 662.2 663.1 663.2 663.3 663.4 663.9 2. La determinación de las operaciones económicas incluidas en cada actividad deberá efectuarse de acuerdo con las normas del Impuesto sobre Actividades Económicas. Asimismo, se comprenderán en cada actividad las operaciones económicas que se incluyen expresamente en los anexos I y II de esta Orden, siempre que se desarrollen con carácter accesorio a la actividad principal. Para las actividades recogidas en el anexo II de esta Orden, se considerará accesoria a la actividad principal aquélla cuyo volumen de ingresos no supere el 40 por ciento del volumen correspondiente a la actividad principal. Para las actividades recogidas en el anexo I se estará al concepto que se indica en el artículo 3 de esta Orden. Artículo 3. Magnitudes excluyentes. 1. No obstante lo dispuesto en los artículos 1 y 2 de esta Orden, el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido no serán aplicables a las actividades o sectores de actividad que superen las siguientes magnitudes: a) Magnitud aplicable al conjunto de actividades: 450.000 euros de volumen de ingresos anuales. A estos efectos, sólo se computarán: Las operaciones que deban anotarse en el libro registro de ventas o ingresos previsto en el artículo 68.7 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, o en el libro registro previsto en el artículo 40.1 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el artículo 1 del Real Decreto 1624/1992, de 29 de diciembre. Las operaciones, no incluidas en el párrafo anterior, por las que estén obligados a expedir y conservar facturas, de acuerdo con lo dispuesto en el apartado 2 del artículo 2 del Reglamento por el que se regulan las obligaciones de facturación, aprobado por Real Decreto 1619/2012, de 30 de noviembre, con excepción de las operaciones comprendidas en el artículo 121, apartado tres, de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, y de los arrendamientos de bienes inmuebles que no se califiquen como rendimientos de actividad económica. cve: BOE-A-2013-12455 659.4 659.6

- 6. BOLETÍN OFICIAL DEL ESTADO Jueves 28 de noviembre de 2013 Sec. I. Pág. 94664 No obstante, a los efectos del método de estimación de estimación objetiva, deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por el contribuyente, sino también las correspondientes a las desarrolladas por el cónyuge, descendientes y ascendientes, así como por las entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, en las que concurran las siguientes circunstancias: – Que las actividades económicas desarrolladas sean idénticas o similares. A estos efectos, se entenderán que son idénticas o similares las actividades económicas clasificadas en el mismo grupo en el Impuesto sobre Actividades Económicas. – Que exista una dirección común de tales actividades, compartiéndose medios personales o materiales. Cuando se trate de entidades en régimen de atribución de rentas deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por la propia entidad en régimen de atribución, sino también las correspondientes a las desarrolladas por sus socios, herederos, comuneros o partícipes; los cónyuges, descendientes y ascendientes de éstos; así como por otras entidades en régimen de atribución de rentas en las que participen cualquiera de las personas anteriores, en las que concurran las circunstancias señaladas en el párrafo anterior. Cuando en el año inmediato anterior se hubiese iniciado una actividad, el volumen de ingresos se elevará al año. b) Magnitud en función del volumen de ingresos para el conjunto de actividades agrícolas, forestales y ganaderas: 300.000 euros de volumen de ingresos en las siguientes actividades: «Ganadería independiente». «Servicios de cría, guarda y engorde de ganado». «Otros trabajos, servicios y actividades accesorios realizados por agricultores o ganaderos que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido». «Otros trabajos, servicios y actividades accesorios realizados por titulares de actividades forestales que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido». «Aprovechamientos que correspondan al cedente en las actividades agrícolas desarrolladas en régimen de aparcería». «Aprovechamientos que correspondan al cedente en las actividades forestales desarrolladas en régimen de aparcería». «Agrícola o ganadera susceptible de estar incluida en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido». «Forestal susceptible de estar incluida en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido». «Procesos de transformación, elaboración o manufactura de productos naturales, vegetales o animales, que requieran el alta en un epígrafe correspondiente a actividades industriales en las Tarifas del Impuesto sobre Actividades Económicas y se realicen por los titulares de las explotaciones de las cuales se obtengan directamente dichos productos naturales». Sin perjuicio de lo señalado en los párrafos anteriores de esta letra, las actividades «Otros trabajos, servicios y actividades accesorios realizados por agricultores y/o ganaderos que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido» y «Otros trabajos, servicios y actividades accesorios realizados por titulares de actividades forestales que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido» contempladas en el artículo 1 de esta Orden, sólo quedarán sometidas al método de estimación objetiva del Impuesto sobre la Renta de las cve: BOE-A-2013-12455 Núm. 285

- 7. BOLETÍN OFICIAL DEL ESTADO Jueves 28 de noviembre de 2013 Sec. I. Pág. 94665 Personas Físicas y, en su caso, al régimen especial simplificado del Impuesto sobre el Valor Añadido, si el volumen de ingresos conjunto imputable a ellas resulta inferior al correspondiente a las actividades agrícolas y/o ganaderas o forestales principales. A los efectos del método de estimación objetiva, deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por el contribuyente, sino también las correspondientes a las desarrolladas por el cónyuge, descendientes y ascendientes, así como por las entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior. Cuando se trate de entidades en régimen de atribución de rentas deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por la propia entidad en régimen de atribución, sino también las correspondientes a las desarrolladas por sus socios, herederos, comuneros o partícipes; los cónyuges, descendientes y ascendientes de éstos; así como por otras entidades en régimen de atribución de rentas en las que participen cualquiera de las personas anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior. Cuando en el año inmediato anterior se hubiese iniciado una actividad, el volumen de ingresos se elevará al año. c) Magnitud en función del volumen de ingresos para el conjunto de las actividades clasificadas en la división 7 de la sección primera de las Tarifas del Impuesto sobre Actividades Económicas a las que sea de aplicación lo dispuesto en la letra d) del apartado 5 del artículo 101 de la Ley 35/2006, de 28 de noviembre, solo a los efectos del método de estimación objetiva: 300.000 euros de volumen de ingresos anuales. A estos efectos, sólo se computarán: Las operaciones que deban anotarse en el libro registro de ventas o ingresos previsto en el artículo 68.7 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, o en el libro registro previsto en el artículo 40.1 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el artículo 1 del Real Decreto 1624/1992, de 29 de diciembre. Las operaciones, no incluidas en el párrafo anterior, por las que estén obligados a expedir y conservar facturas, de acuerdo con lo dispuesto en el apartado 2 del artículo 2 del Reglamento por el que se regulan las obligaciones de facturación aprobado por el Real Decreto 1619/2012, de 30 de noviembre, con excepción de las operaciones comprendidas en el artículo 121, apartado tres, de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, y de los arrendamientos de bienes inmuebles que no se califiquen como rendimientos de actividad económica. No obstante, deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por el contribuyente, sino también las correspondientes a las desarrolladas por el cónyuge, descendientes y ascendientes, así como por las entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, en las que concurran las siguientes circunstancias: – Que las actividades económicas desarrolladas sean idénticas o similares. A estos efectos, se entenderán que son idénticas o similares las actividades económicas clasificadas en el mismo grupo en el Impuesto sobre Actividades Económicas. – Que exista una dirección común de tales actividades, compartiéndose medios personales o materiales. cve: BOE-A-2013-12455 Núm. 285

- 8. BOLETÍN OFICIAL DEL ESTADO Jueves 28 de noviembre de 2013 Sec. I. Pág. 94666 Cuando se trate de entidades en régimen de atribución de rentas deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por la propia entidad en régimen de atribución, sino también las correspondientes a las desarrolladas por sus socios, herederos, comuneros o partícipes; los cónyuges, descendientes y ascendientes de éstos; así como por otras entidades en régimen de atribución de rentas en las que participen cualquiera de las personas anteriores, en las que concurran las circunstancias señaladas en el párrafo anterior. Cuando en el año inmediato anterior se hubiese iniciado una actividad, el volumen de ingresos se elevará al año. A efectos de lo dispuesto en las letras a), b) y c) anteriores, el volumen de ingresos incluirá la totalidad de los obtenidos en el conjunto de las mencionadas actividades, no computándose entre ellos las subvenciones corrientes o de capital ni las indemnizaciones, así como tampoco el Impuesto sobre el Valor Añadido y, en su caso, el recargo de equivalencia que grave la operación, para aquellas actividades que tributen por el régimen simplificado del Impuesto sobre el Valor Añadido. d) Magnitud en función del volumen de compras en bienes y servicios. 300.000 euros anuales para el conjunto de todas las actividades económicas desarrolladas. Dentro de este límite se tendrán en cuenta las obras y servicios subcontratados y se excluirán las adquisiciones de inmovilizado. A los efectos del método de estimación objetiva, deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por el contribuyente, sino también las correspondientes a las desarrolladas por el cónyuge, descendientes y ascendientes, así como por las entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior. Cuando se trate de entidades en régimen de atribución de rentas deberán computarse no sólo las operaciones correspondientes a las actividades económicas desarrolladas por la propia entidad en régimen de atribución, sino también las correspondientes a las desarrolladas por sus socios, herederos, comuneros o partícipes; los cónyuges, descendientes y ascendientes de éstos; así como por otras entidades en régimen de atribución de rentas en las que participen cualquiera de las personas anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior. Cuando en el año inmediato anterior se hubiese iniciado una actividad, el volumen de compras se elevará al año. e) Tratándose de contribuyentes que ejerzan las actividades a que se refiere la letra d) del apartado 5 del artículo 101 de la Ley 35/2006, de 28 de noviembre, cuando el volumen de los rendimientos íntegros del año 2013 correspondiente a dichas actividades que proceda de las personas o entidades previstas en el artículo 99.2 de la Ley 35/2006, solo a los efectos del método de estimación objetiva, supere cualquiera de las siguientes cantidades: a) 50.000 euros anuales, siempre que además represente más del 50 por 100 del volumen total de rendimientos íntegros correspondiente a las citadas actividades. b) 225.000 euros anuales. Lo dispuesto en esta letra e) no será de aplicación respecto de las actividades incluidas en la división 7 de la sección primera de las Tarifas del Impuesto sobre Actividades Económicas. Cuando en el año 2013 se hubiese iniciado una actividad, el volumen de rendimientos íntegros se elevará al año. cve: BOE-A-2013-12455 Núm. 285

- 9. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Jueves 28 de noviembre de 2013 Sec. I. Pág. 94667 f) Magnitudes específicas. Actividad Económica Magnitud Producción de mejillón en batea. Carpintería metálica y fabricación de estructuras metálicas y calderería. Fabricación de artículos de ferretería, cerrajería, tornillería, derivados del alambre, menaje y otros artículos en metales n.c.o.p. Industrias del pan y de la bollería. Industrias de la bollería, pastelería y galletas. Industrias de elaboración de masas fritas. Elaboración de patatas fritas, palomitas de maíz y similares. Confección en serie de prendas de vestir y sus complementos, excepto cuando su ejecución se realice mayoritariamente por encargo a terceros. Confección en serie de prendas de vestir y sus complementos, ejecutada directamente por la propia empresa, cuando se realice exclusivamente para terceros y por encargo. Fabricación en serie de piezas de carpintería, parqué y estructuras de madera para la construcción. Industria del mueble de madera. Impresión de textos o imágenes. Albañilería y pequeños trabajos de construcción en general. Instalaciones y montajes (excepto fontanería, frío, calor y acondicionamiento de aire). Instalaciones de fontanería, frío, calor y acondicionamiento de aire. Instalación de pararrayos y similares. Montaje e instalación de cocinas de todo tipo y clase, con todos sus accesorios. Montaje e instalación de aparatos elevadores de cualquier clase y tipo. Instalaciones telefónicas, telegráficas, telegráficas sin hilos y de televisión, en edificios y construcciones de cualquier clase. Montajes metálicos e instalaciones industriales completas, sin vender ni aportar la maquinaria ni los elementos objeto de la instalación o montaje. Revestimientos, solados y pavimentos y colocación de aislamientos. Carpintería y cerrajería. Pintura de cualquier tipo y clase y revestimiento con papel, tejidos o plásticos y terminación y decoración de edificios y locales. Trabajos en yeso y escayola y decoración de edificios y locales. Comercio al por menor de frutas, verduras, hortalizas y tubérculos. Comercio al por menor de carne y despojos; de productos y derivados cárnicos elaborados. Comercio al por menor de huevos, aves, conejos de granja, caza y de productos derivados de los mismos. Comercio al por menor, en casquerías, de vísceras y despojos procedentes de animales de abasto, frescos y congelados. Comercio al por menor de pescados y otros productos de la pesca y de la acuicultura y de caracoles. Comercio al por menor de pan, pastelería, confitería y similares y de leche y productos lácteos. Despachos de pan, panes especiales y bollería. Comercio al por menor de productos de pastelería, bollería y confitería. Comercio al por menor de masas fritas, con o sin coberturas o rellenos, patatas fritas, productos de aperitivo, frutos secos, golosinas, preparados de chocolate y bebidas refrescantes. Comercio al por menor de cualquier clase de productos alimenticios y de bebidas en establecimientos con vendedor. Comercio al por menor de cualquier clase de productos alimenticios y bebidas en régimen de autoservicio o mixto en establecimientos cuya sala de ventas tenga una superficie inferior a 400 metros cuadrados. Comercio al por menor de productos textiles, confecciones para el hogar, alfombras y similares y artículos de tapicería. Comercio al por menor de toda clase de prendas para el vestido y tocado. 5 bateas en cualquier día del año. 4 personas empleadas 5 personas empleadas 6 personas empleadas 6 personas empleadas 6 personas empleadas 6 personas empleadas 5 personas empleadas 5 personas empleadas 5 personas empleadas 4 personas empleadas 4 personas empleadas 6 personas empleadas 3 personas empleadas 4 personas empleadas 3 personas empleadas 4 personas empleadas 4 personas empleadas 3 personas empleadas 3 personas empleadas 5 personas empleadas 5 personas empleadas 4 personas empleadas 5 personas empleadas 5 personas empleadas 6 personas empleadas 6 personas empleadas 6 personas empleadas 6 personas empleadas 4 personas empleadas 4 personas empleadas 5 personas empleadas cve: BOE-A-2013-12455 5 personas empleadas

- 10. BOLETÍN OFICIAL DEL ESTADO Jueves 28 de noviembre de 2013 Actividad Económica Comercio al por menor de lencería, corsetería y prendas especiales. Comercio al por menor de artículos de mercería y paquetería. Comercio al por menor de calzado, artículos de piel e imitación o productos sustitutivos, cinturones, carteras, bolsos, maletas y artículos de viaje en general. Comercio al por menor de productos de droguería, perfumería y cosmética, limpieza, pinturas, barnices, disolventes, papeles y otros productos para la decoración y de productos químicos, y de artículos para la higiene y el aseo personal. Comercio al por menor de muebles. Comercio al por menor de material y aparatos eléctricos, electrónicos, electrodomésticos y otros aparatos de uso doméstico accionados por otro tipo de energía distinta de la eléctrica, así como muebles de cocina. Comercio al por menor de artículos de menaje, ferretería, adorno, regalo, o reclamo (incluyendo bisutería y pequeños electrodomésticos). Comercio al por menor de materiales de construcción, artículos y mobiliario de saneamiento, puertas, ventanas, persianas, etc. Comercio al por menor de otros artículos para el equipamiento del hogar n.c.o.p. Comercio al por menor de accesorios y piezas de recambio para vehículos terrestres. Comercio al por menor de toda clase de maquinaria (excepto aparatos del hogar, de oficina, médicos, ortopédicos, ópticos y fotográficos). Comercio al por menor de cubiertas, bandas o bandajes y cámaras de aire para toda clase de vehículos. Comercio al por menor de muebles de oficina y de máquinas y equipos de oficina. Comercio al por menor de aparatos e instrumentos médicos, ortopédicos, ópticos y fotográficos. Comercio al por menor de libros, periódicos, artículos de papelería y escritorio y artículos de dibujo y bellas artes, excepto en quioscos situados en la vía pública. Comercio al por menor de prensa, revistas y libros en quioscos situados en la vía pública. Comercio al por menor de juguetes, artículos de deporte, prendas deportivas de vestido, calzado y tocado, armas, cartuchería y artículos de pirotecnia. Comercio al por menor de semillas, abonos, flores y plantas y pequeños animales. Comercio al por menor de toda clase de artículos, incluyendo alimentación y bebidas, en establecimientos distintos de los especificados en el grupo 661 y en el epígrafe 662.1. Comercio al por menor fuera de un establecimiento comercial permanente de productos alimenticios, incluso bebidas y helados. Comercio al por menor fuera de un establecimiento comercial permanente de artículos textiles y de confección. Comercio al por menor fuera de un establecimiento comercial permanente de calzado, pieles y artículos de cuero. Comercio al por menor fuera de un establecimiento comercial permanente de artículos de droguería y cosméticos y de productos químicos en general. Comercio al por menor fuera de un establecimiento comercial permanente de otras clases de mercancías n.c.o.p. Restaurantes de dos tenedores. Restaurantes de un tenedor. Cafeterías. Cafés y bares de categoría especial. Otros cafés y bares. Servicios en quioscos, cajones, barracas u otros locales análogos. Servicios en chocolaterías, heladerías y horchaterías. Servicio de hospedaje en hoteles y moteles de una o dos estrellas. Servicio de hospedaje en hostales y pensiones. Servicio de hospedaje en fondas y casas de huéspedes. Reparación de artículos eléctricos para el hogar. Reparación de vehículos automóviles, bicicletas y otros vehículos. Reparación de calzado. Sec. I. Pág. 94668 Magnitud 3 personas empleadas 4 personas empleadas 5 personas empleadas 4 personas empleadas 4 personas empleadas 3 personas empleadas 4 personas empleadas 3 personas empleadas 3 personas empleadas 4 personas empleadas 3 personas empleadas 4 personas empleadas 4 personas empleadas 3 personas empleadas 3 personas empleadas 2 personas empleadas 3 personas empleadas 4 personas empleadas 3 personas empleadas 2 personas empleadas 2 personas empleadas 2 personas empleadas 2 personas empleadas 2 personas empleadas 10 personas empleadas 10 personas empleadas 8 personas empleadas 8 personas empleadas 8 personas empleadas 3 personas empleadas 3 personas empleadas 10 personas empleadas 8 personas empleadas 8 personas empleadas 3 personas empleadas 5 personas empleadas 2 personas empleadas cve: BOE-A-2013-12455 Núm. 285

- 11. BOLETÍN OFICIAL DEL ESTADO Jueves 28 de noviembre de 2013 Actividad Económica Reparación de otros bienes de consumo n.c.o.p. (excepto reparación de calzado, restauración de obras de arte, muebles, antigüedades e instrumentos musicales).. Reparación de maquinaria industrial. Otras reparaciones n.c.o.p. Transporte urbano colectivo y de viajeros por carretera. Transporte por autotaxis. Transporte de mercancías por carretera. Engrase y lavado de vehículos. Servicios de mudanzas. Transporte de mensajería y recadería, cuando la actividad se realice exclusivamente con medios de transporte propios. Enseñanza de conducción de vehículos terrestres, acuáticos, aeronáuticos, etc. Otras actividades de enseñanza, tales como idiomas, corte y confección, mecanografía, taquigrafía, preparación de exámenes y oposiciones y similares n.c.o.p. Escuelas y servicios de perfeccionamiento del deporte. Tinte, limpieza en seco, lavado y planchado de ropas hechas y de prendas y artículos del hogar usados. Servicios de peluquería de señora y caballero. Salones e institutos de belleza. Servicios de copias de documentos con máquinas fotocopiadoras. Sec. I. Pág. 94669 Magnitud 2 personas empleadas 2 personas empleadas 2 personas empleadas 5 vehículos cualquier día del año 3 vehículos cualquier día del año 5 vehículos cualquier día del año 5 personas empleadas 5 vehículos cualquier día del año 5 vehículos cualquier día del año 4 personas empleadas 5 personas empleadas 3 personas empleadas 4 personas empleadas 6 personas empleadas 6 personas empleadas 4 personas empleadas A los efectos del método de estimación objetiva, deberá computarse no sólo la magnitud específica correspondiente a la actividad económica desarrollada por el contribuyente, sino también las correspondientes a las desarrolladas por el cónyuge, descendientes y ascendientes, así como por las entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior. Cuando se trate de entidades en régimen de atribución de rentas deberá computarse no sólo la magnitud específica correspondiente a la actividad económica desarrolladas por la propia entidad en régimen de atribución, sino también las correspondientes a las desarrolladas por sus socios, herederos, comuneros o partícipes; los cónyuges, descendientes y ascendientes de éstos; así como por otras entidades en régimen de atribución de rentas en las que participen cualquiera de las personas anteriores, en las que concurran las circunstancias señaladas en la letra a) anterior. Para el cómputo de la magnitud que determine la inclusión en el método de estimación objetiva o, en su caso, del régimen simplificado se consideran las personas empleadas o vehículos o bateas que se utilicen para el desarrollo de la actividad principal y de cualquier actividad accesoria incluida en el régimen, de conformidad con los apartados 2 de los artículos 1 y 2 de esta Orden. El personal empleado se determinará por la media ponderada correspondiente al período en que se haya ejercido la actividad durante el año inmediato anterior. El personal empleado comprenderá tanto el no asalariado como el asalariado. A efectos de determinar la media ponderada se aplicarán exclusivamente las siguientes reglas: Sólo se tomará en cuenta el número de horas trabajadas durante el período en que se haya ejercido la actividad durante el año inmediato anterior. Se computará como una persona no asalariada la que trabaje en la actividad al menos 1.800 horas/año. Cuando el número de horas de trabajo al año sea inferior a 1.800, se estimará como cuantía de la persona no asalariada la proporción existente entre número de horas efectivamente trabajadas en el año y 1.800. No obstante, el empresario se computará como una persona no asalariada. En aquellos supuestos en que pueda acreditarse una dedicación inferior a 1.800 horas/año por causas objetivas, tales como jubilación, incapacidad, pluralidad de actividades o cierre temporal de la explotación, se computará el tiempo efectivo dedicado a la actividad. En cve: BOE-A-2013-12455 Núm. 285

- 12. BOLETÍN OFICIAL DEL ESTADO Jueves 28 de noviembre de 2013 Sec. I. Pág. 94670 estos supuestos, para la cuantificación de las tareas de dirección, organización y planificación de la actividad y, en general, las inherentes a la titularidad de la misma, se computará al empresario en 0,25 personas/año, salvo cuando se acredite una dedicación efectiva superior o inferior. Se computará como una persona asalariada la que trabaje el número de horas anuales por trabajador fijado en el convenio colectivo correspondiente o, en su defecto, 1.800 horas/ año. Cuando el número de horas de trabajo al año sea inferior o superior, se estimará como cuantía de la persona asalariada la proporción existente entre el número de horas efectivamente trabajadas y las fijadas en el convenio colectivo o, en su defecto, 1.800. En el primer año de ejercicio de la actividad se tendrá en cuenta el número de personas empleadas o vehículos o bateas al inicio de la misma. Cuando en un año natural se superen las magnitudes indicadas en este artículo, el sujeto pasivo quedará excluido, a partir del año inmediato siguiente, del método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y del régimen simplificado o del régimen de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido, cuando resulten aplicables por estas actividades. Los contribuyentes que por aplicación de lo dispuesto en este artículo queden excluidos del método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas, determinarán su rendimiento neto por la modalidad simplificada del método de estimación directa siempre que reúnan los requisitos establecidos en el artículo 28 del Reglamento del Impuesto y no renuncien a su aplicación. 2. Tampoco será de aplicación el método de estimación objetiva a las actividades económicas desarrolladas, total o parcialmente, fuera del ámbito de aplicación del Impuesto sobre la Renta de las Personas Físicas, al que se refiere el artículo 4 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio. A estos efectos, se entenderá que las actividades de transporte urbano colectivo y de viajeros por carretera, de transporte por autotaxis, de transporte de mercancías por carretera y de servicios de mudanzas, se desarrollan, en cualquier caso, dentro del ámbito de aplicación del Impuesto sobre la Renta de las Personas Físicas. Artículo 4. Aprobación de los signos, índices o módulos. De conformidad con los artículos 32 del Reglamento del Impuesto sobre la Renta de las Personas Físicas y 38 y 42 del Reglamento del Impuesto sobre el Valor Añadido, se aprueban los signos, índices o módulos correspondientes al método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas, así como los índices y módulos del régimen especial simplificado del Impuesto sobre el Valor Añadido que serán aplicables durante el año 2014 a las actividades comprendidas en los artículos 1 y 2, que aparecen, junto con las instrucciones para su aplicación, en los Anexos I, II y III de la presente Orden. Artículo 5. Plazos de renuncias o revocaciones al método de estimación objetiva. Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que desarrollen actividades a las que sea de aplicación el método de estimación objetiva y deseen renunciar o revocar su renuncia para el año 2014, dispondrán para ejercitar dicha opción desde el día siguiente a la fecha de publicación de esta Orden en el «Boletín Oficial del Estado» hasta el 31 de diciembre del año 2013. La renuncia o revocación deberá efectuarse de acuerdo con lo previsto en el capítulo I del título II del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio. cve: BOE-A-2013-12455 Núm. 285

- 13. BOLETÍN OFICIAL DEL ESTADO Jueves 28 de noviembre de 2013 Sec. I. Pág. 94671 No obstante lo anterior, también se entenderá efectuada la renuncia cuando se presente en el plazo reglamentario la declaración correspondiente al pago fraccionado del primer trimestre del año natural en que deba surtir efectos en la forma dispuesta para el método de estimación directa. En caso de inicio de la actividad, también se entenderá efectuada la renuncia cuando se efectúe en el plazo reglamentario el pago fraccionado correspondiente al primer trimestre de ejercicio de la actividad en la forma dispuesta para el método de estimación directa. Artículo 6. Plazos de renuncias o revocaciones al régimen especial simplificado. Los sujetos pasivos del Impuesto sobre el Valor Añadido que desarrollen actividades a las que sea de aplicación el régimen especial simplificado y deseen renunciar a él o revocar su renuncia para el año 2014, dispondrán para ejercitar dicha opción desde el día siguiente a la fecha de publicación de esta Orden en el «Boletín Oficial del Estado» hasta el 31 de diciembre del año 2013. La renuncia o revocación deberá efectuarse de acuerdo con lo previsto en el capítulo I del título II del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio. No obstante lo anterior, también se entenderá efectuada la renuncia cuando se presente en plazo la declaración-liquidación correspondiente al primer trimestre del año natural en que deba surtir efectos aplicando el régimen general. En caso de inicio de la actividad, también se entenderá efectuada la renuncia cuando la primera declaración que deba presentar el sujeto pasivo después del comienzo de la actividad se presente en plazo aplicando el régimen general. Disposición adicional primera. Reducción en 2014 del rendimiento neto calculado por el método de estimación objetiva. 1. Los contribuyentes que determinen el rendimiento neto de sus actividades económicas por el método de estimación objetiva, podrán reducir el rendimiento neto de módulos obtenido en 2014 en un 5 por 100. 2. Cuando se trate de actividades incluidas en el anexo I de esta Orden, la reducción prevista en el apartado 1 anterior se aplicará sobre el rendimiento neto de módulos a que se refiere la instrucción 2.3 para la aplicación de los signos, índices o módulos en el Impuesto sobre la Renta de las Personas Físicas del anexo I de esta Orden. El rendimiento neto de módulos, así calculado, se tendrá en cuenta para la aplicación de lo dispuesto en la instrucción 3 para la aplicación de los signos, índices o módulos en el Impuesto sobre la Renta de las Personas Físicas del anexo I de esta Orden. 3. Esta reducción se tendrá en cuenta para cuantificar el rendimiento neto a efectos de los pagos fraccionados correspondientes a 2014. Disposición adicional segunda. Índices de rendimiento neto aplicables en 2014 por determinadas actividades agrícolas. Los índices de rendimiento neto aplicables en el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas en 2014 por las actividades agrícolas que se mencionan a continuación serán, en sustitución de los establecidos en el anexo I de esta Orden, los siguientes: Actividad Índice de rendimiento neto Uva de mesa . . . . . . . . . . . . . . . . . . Flores y plantas ornamentales . . . . Tabaco . . . . . . . . . . . . . . . . . . . . . . . 0,32 0,32 0,26 cve: BOE-A-2013-12455 Núm. 285

- 14. BOLETÍN OFICIAL DEL ESTADO Jueves 28 de noviembre de 2013 Sec. I. Pág. 94672 Disposición adicional tercera. Porcentajes aplicables en 2014 para el cálculo de la cuota devengada por operaciones corrientes en el régimen simplificado del Impuesto sobre el Valor Añadido para determinadas actividades ganaderas afectadas por crisis sectoriales. Los porcentajes aplicables para el cálculo de la cuota devengada por operaciones corrientes en el régimen simplificado del Impuesto sobre el Valor Añadido en 2014 en las actividades que se mencionan a continuación serán los siguientes: Servicios de cría, guarda y engorde de aves: 0,06625. Actividad de apicultura: 0,070. Disposición adicional cuarta. Reducción en 2014 del rendimiento neto calculado por el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y de la cuota devengada por operaciones corrientes del régimen especial simplificado del Impuesto sobre el Valor Añadido para actividades económicas desarrolladas en el término municipal de Lorca. 1. Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que desarrollen actividades económicas incluidas en el anexo II de esta Orden en el término municipal de Lorca y determinen el rendimiento neto por el método de estimación objetiva, podrán reducir el rendimiento neto de módulos de 2014 correspondiente a tales actividades en un 20 por ciento. La reducción prevista en el apartado 1 anterior se aplicará sobre el rendimiento neto de módulos resultante después de aplicar la reducción prevista en el apartado 1 de la disposición adicional primera de esta Orden. Esta reducción se tendrá en cuenta para cuantificar el rendimiento neto a efectos de los pagos fraccionados correspondientes a 2014. 2. Los sujetos pasivos del Impuesto sobre el Valor Añadido que desarrollen actividades empresariales o profesionales incluidas en el Anexo II de esta Orden en el término municipal de Lorca y estén acogidos al régimen especial simplificado, podrán reducir en un 20 por ciento el importe de las cuotas devengadas por operaciones corrientes correspondiente a tales actividades en el año 2014. Esta reducción se tendrá en cuenta para el cálculo tanto de la cuota trimestral como de la cuota anual del régimen especial simplificado correspondiente al año 2014. Disposición final única. Entrada en vigor. La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado», con efectos para el año 2014. Lo que comunico a ustedes para su conocimiento y efectos. Madrid, 26 de noviembre de 2013.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero. cve: BOE-A-2013-12455 Núm. 285

- 15. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Jueves 28 de noviembre de 2013 Sec. I. Pág. 94673 ANEXO I ACTIVIDADES AGRÍCOLAS, GANADERAS Y FORESTALES Signos, índices o módulos del método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas Actividad: Agrícola dedicada a la obtención de remolacha azucarera y ganadera de explotación de ganado porcino de carne, de ganado bovino de carne, de ganado ovino de carne, de ganado caprino de carne, avicultura y cunicultura. Índice de rendimiento neto: 0,13 Índice de rendimiento neto en el supuesto de transformación, elaboración o manufactura: 0,23 NOTA: A título indicativo se incluye la obtención de: En la avicultura se encuentra comprendida la obtención de productos (carne y huevos) procedentes de pollos, gallinas, patos, faisanes, perdices, codornices, etc. Actividad: Forestal con un “período medio de corta” superior a 30 años. Índice de rendimiento neto: 0,13 Índice de rendimiento neto en el supuesto de transformación, elaboración o manufactura: 0,23 NOTA: A título indicativo se incluyen las especies arbóreas siguientes: Castaño, abedúl, fresno, arce, cerezo, aliso, nogal, pino albar (P. Sylvestris), pino laricio, abeto, pino de Oregón, cedro, pino carrasco, pino canario, pino piñonero, pino pinaster, ciprés, haya, roble (Q. robur, Q. Petraea), encina, alcornoque y resto de quercíneas. Actividad: Agrícola dedicada a la obtención de cereales, cítricos, frutos secos, hortícultura, leguminosas, uva para vino de mesa sin denominación de origen, productos del olivo y hongos para el consumo humano y ganadera de explotación de ganado porcino de cría, de ganado bovino de cría, de ganado ovino de leche, de ganado caprino de leche y apicultura. Índice de rendimiento neto: 0,26 Índice de rendimiento neto en el supuesto de transformación, elaboración o manufactura: 0,36 NOTA: A título indicativo se incluye la obtención de: Cereales: Cereales grano excepto arroz (trigo, centeno, cebada, avena, maíz, sorgo, mijo, panizo, alpiste, escaña, triticale y trigo sarraceno, etc.). Cítricos: Naranjo dulce, naranjo amargo, mandarino, limonero, pomelo, lima, bergamota, etc. Productos Hortícolas: Col repollo, col de Bruselas, coliflor, otras coles, acelga, apio, puerro, lechuga, escarola, espinaca, espárrago, endivia, cardo, otras hortalizas de hoja, tomate, alcachofa, pepino, pepinillo, berenjena, pimiento, calabaza, calabacín, otras hortalizas cultivadas por su fruto o su flor, remolacha de mesa, zanahoria, ajo, cebolla, cebolleta, nabo, rábano, otras hortalizas cultivadas por su raíz, bulbo o tubérculo (excepto patata), guisante verde, judía verde, haba verde, otras hortalizas con vaina, sandía, melón, fresa, fresón, piña tropical y otras frutas de plantas no perennes. Leguminosas: Leguminosas grano (judías, lentejas, garbanzos, habas, guisantes, algarrobas, veza, yeros, almortas, alholvas, altramuces, etc.). Productos del Olivo: Aceituna de mesa y aceituna de almazara. cve: BOE-A-2013-12455 Frutos Secos: Nogal, avellano, almendro, castaño y otros frutales de cáscara (pistachos, piñones), etc.

- 16. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Actividad: Jueves 28 de noviembre de 2013 Sec. I. Pág. 94674 Forestal con un “período medio de corta” igual o inferior a 30 años. Índice de rendimiento neto: 0,26. Índice de rendimiento neto en el supuesto de transformación, elaboración o manufactura: 0,36 NOTA: A título indicativo se incluyen las especies arbóreas siguientes: Eucalipto, chopo, pino insigne y pino marítimo. Actividad: Agrícola dedicada a la obtención de uva para vino de mesa con denominación de origen, y oleaginosas, y ganadera de explotación de ganado bovino de leche y otras actividades ganaderas no comprendidas expresamente en otros apartados. Índice de rendimiento neto: 0,32 Índice de rendimiento neto en el supuesto de transformación, elaboración o manufactura: 0,42 NOTA: A título indicativo se incluye la obtención de: Oleaginosas: Cacahuete, girasol, soja, colza y nabina, cártamo y ricino, etc. Otras actividades ganaderas: Equinos, animales para peletería (visón, chinchilla, etc.), etc. Actividad: Agrícola dedicada a la obtención de raíces, tubérculos, forrajes, arroz, algodón, frutos no cítricos, tabaco y otros productos agrícolas no comprendidos expresamente en otros apartados. Índice de rendimiento neto: 0,37 Índice de rendimiento neto en el supuesto de transformación, elaboración o manufactura: 0,47 NOTA: A título indicativo se incluye la obtención de: Forrajes: Plantas forrajeras de escarda (nabo forrajero, remolacha forrajera, col forrajera, calabaza forrajera, zanahoria forrajera, etc.) y otras plantas forrajeras (alfalfa, cereal invierno forraje, maíz forrajero, veza, esparceta, trébol, vallico, haba forraje, zulla y otras). Frutos no cítricos: Manzana para mesa, manzana para sidra, pera, membrillo, níspola, otros frutos de pepita (acerola, serba y otros), cereza, guinda, ciruela, albaricoque, melocotón y otros frutos de hueso, higo, granada, grosella, frambuesa, otros pequeños frutos y bayas (casis, zarzamora, mora, etc.), plátano, aguacate, chirimoya, kiwi y otros frutos tropicales y subtropicales (caquis, higo chumbo, dátil, guayaba, papaya, mango, lichis, excepto piña tropical). Otros productos agrícolas: Lúpulo, caña de azúcar, azafrán, achicoria, pimiento para pimentón, viveros, flores y plantas ornamentales, etc. Actividad: Agrícola dedicada a la obtención de plantas textiles y uva de mesa, actividades accesorias realizadas por agricultores, ganaderos o titulares de actividades forestales y servicios de cría, guarda y engorde de aves. Índice de rendimiento neto: 0,42 Índice de rendimiento neto en el supuesto de transformación, elaboración o manufactura: 0,52 Plantas textiles: Lino, cáñamo, etc. NOTA: A título indicativo en las actividades accesorias se incluyen: Agroturismo, artesanía, caza, pesca y, actividades recreativas y de ocio, en las que el agricultor o ganadero participe como monitor, guía o experto, tales como excursionismo, senderismo, rutas ecológicas, etc.. cve: BOE-A-2013-12455 NOTA: A título indicativo se incluye la obtención de:

- 17. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Jueves 28 de noviembre de 2013 Actividad: Sec. I. Pág. 94675 Otros trabajos y servicios accesorios realizados por agricultores, ganaderos o titulares de actividades forestales y servicios de cría, guarda y engorde de ganado, excepto aves. Índice de rendimiento neto: 0,56 Índices y Módulos del Régimen Especial Simplificado del Impuesto sobre el Valor Añadido Actividad: Ganadera de explotación intensiva de ganado porcino de carne y avicultura de carne. Índice de cuota devengada por operaciones corrientes: 0,10 Actividad: Ganadera de explotación intensiva de avicultura de huevos y, ganado ovino, caprino y bovino de leche. Índice de cuota devengada por operaciones corrientes: 0,04 Actividad: Ganadera de explotación intensiva de ganado bovino de carne y cunicultura. Índice de cuota devengada por operaciones corrientes: 0,10 Actividad: Ganadera de explotación intensiva de ganado porcino de cría, bovino de cría y otras intensivas o extensivas no comprendidas expresamente en otros apartados. Índice de cuota devengada por operaciones corrientes: 0,10 Actividad: Ganadera de explotación intensiva de ganado ovino y caprino de carne. Índice de cuota devengada por operaciones corrientes: 0,10 Actividad: Servicios de cría, guarda y engorde de aves. Índice de cuota devengada por operaciones corrientes: 0,09375 Actividad: Otros trabajos y servicios accesorios realizados por agricultores, ganaderos o titulares de actividades forestales que estén excluidos del régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido, y servicios de cría, guarda y engorde de ganado, excepto aves. Índice de cuota devengada por operaciones corrientes: 0,10 Actividades accesorias realizadas por agricultores, ganaderos o titulares de actividades forestales no incluidas en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido. Índice de cuota devengada por operaciones corrientes: 0,21 NOTA: A título indicativo en las actividades accesorias se incluyen: Agroturismo, artesanía, caza, pesca y, actividades recreativas y de ocio, en las que el agricultor, ganadero o titular de actividades forestales participe como monitor, guía o experto, tales como excursionismo, senderismo, rutas ecológicas, etc. cve: BOE-A-2013-12455 Actividad:

- 18. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Actividad: Jueves 28 de noviembre de 2013 Sec. I. Pág. 94676 Aprovechamientos que correspondan al cedente en las actividades agrícolas, desarrolladas en régimen de aparcería, dedicadas a la obtención de productos agrícolas no comprendidas en los apartados siguientes. Índice de cuota devengada por operaciones corrientes: 0,04 Actividad: Aprovechamientos que correspondan al cedente en las actividades desarrolladas en régimen de aparcería, dedicadas a la obtención de forrajes. agrícolas, Índice de cuota devengada por operaciones corrientes: 0,07625 Actividad: Aprovechamientos que correspondan al cedente en las actividades agrícolas, desarrolladas en régimen de aparcería, dedicadas a la obtención de plantas textiles y tabaco. Índice de cuota devengada por operaciones corrientes: 0,21 Actividad: Aprovechamientos que correspondan desarrolladas en régimen de aparcería. al cedente en las actividades forestales, Índice de cuota devengada por operaciones corrientes: 0,21 Actividad: Procesos de transformación, elaboración o manufactura de productos naturales para la obtención de queso. Índice de cuota devengada por operaciones corrientes: 0,070 Actividad: Procesos de transformación, elaboración o manufactura de productos naturales para la obtención de vino de mesa. Índice de cuota devengada por operaciones corrientes: 0,2675 Actividad: Procesos de transformación, elaboración o manufactura de productos naturales para la obtención de vino con denominación de origen. Índice de cuota devengada por operaciones corrientes: 0,2675 Actividad: Procesos de transformación, elaboración o manufactura de productos naturales para la obtención de otros productos distintos a los anteriores. cve: BOE-A-2013-12455 Índice de cuota devengada por operaciones corrientes: 0,19625

- 19. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Jueves 28 de noviembre de 2013 Sec. I. Pág. 94677 Instrucciones para la aplicación de los Signos, Índices o Módulos en el Impuesto sobre la Renta de las Personas Físicas Rendimiento anual 1. El rendimiento neto resultará de la suma de los rendimientos netos que correspondan a cada una de las actividades. 2. El rendimiento neto correspondiente a cada actividad se obtendrá aplicando el procedimiento establecido a continuación: 2.1. Fase 1: Rendimiento neto previo. El rendimiento neto previo en el supuesto de actividades en que se realice la entrega de los productos naturales o los trabajos, servicios y actividades accesorios, se obtendrá multiplicando el volumen total de ingresos, incluidas las subvenciones corrientes o de capital y las indemnizaciones, de cada uno de los cultivos o explotaciones por el «índice de rendimiento neto» que corresponda a cada uno de ellos. La ayuda directa de pago único de la Política Agraria Común se acumulará a los ingresos procedentes de los cultivos o explotaciones del perceptor en proporción a sus respectivos importes. No obstante, cuando el perceptor de la ayuda directa no haya obtenido ingresos por actividades agrícolas y ganaderas, el índice de rendimiento neto a aplicar será el 0,56. El rendimiento neto previo en el supuesto de actividades en las que se sometan los productos naturales a transformación, elaboración o manufactura se obtendrá multiplicando el valor de los productos naturales utilizados en el proceso, a precio de mercado, por el «índice de rendimiento neto» previsto para estos supuestos. El rendimiento neto previo se determinará en el momento de incorporación de los productos naturales a los procesos de transformación elaboración o manufactura. El procedimiento de cálculo previsto en el párrafo anterior se aplicará también a los productos sometidos a procesos de transformación, elaboración o manufactura en los años anteriores a 1998 que sean transmitidos a partir del 1 de enero del 2014. En estos casos, la determinación del rendimiento neto previo se producirá en el momento en que sean transmitidos los productos. 2.2. Fase 2: Rendimiento neto minorado. El rendimiento neto minorado se obtiene deduciendo del anterior las cantidades que, en concepto de amortización del inmovilizado material e intangible correspondan a la depreciación efectiva que sufran los distintos elementos por funcionamiento, uso, disfrute u obsolescencia. A estos efectos, la amortización se calculará de acuerdo con lo establecido en la letra b) del punto 2.2. de las instrucciones para la aplicación de los signos, índices o módulos en el Impuesto sobre la Renta de las Personas Físicas del Anexo II de esta Orden. No obstante, los elementos patrimoniales del inmovilizado descritos a continuación, se amortizarán conforme a la siguiente Tabla: Grupo Descripción Coeficiente lineal máximo Período máximo Vacuno, porcino, ovino y caprino 22% 8 años 8 Equino y frutales no cítricos 10% 17 años 9 Frutales cítricos y viñedos 5% 45 años 10 Olivar 3% 80 años Cuando se trate de actividades forestales, para el cálculo del rendimiento neto minorado no se deducirán las amortizaciones. cve: BOE-A-2013-12455 7

- 20. BOLETÍN OFICIAL DEL ESTADO Núm. 285 Jueves 28 de noviembre de 2013 Sec. I. Pág. 94678 2.3. Fase 3: Rendimiento neto de módulos. Sobre el rendimiento neto minorado se aplicarán, cuando correspondan, los índices correctores que se establecen a continuación, obteniendo el rendimiento neto de módulos. Los índices correctores se aplicarán en aquellas actividades que los tengan asignados expresamente y según las circunstancias, cuantía, orden e incompatibilidad que se indica a continuación, sobre el rendimiento neto minorado o, en su caso, sobre el rectificado por aplicación de los mismos: a) Utilización de medios de producción ajenos en actividades agrícolas. Cuando en el desarrollo de actividades agrícolas se utilicen exclusivamente medios de producción ajenos, sin tener en cuenta el suelo, y salvo en los casos de aparcería y figuras similares. índice: 0,75 b) Utilización de personal asalariado. Cuando el coste del personal asalariado supere el porcentaje del volumen total de ingresos que se expresa, será aplicable el índice corrector que se indica. Porcentaje Índice Más del 10 por 100 0,90 Más del 20 por 100 0,85 Más del 30 por 100 0,80 Más del 40 por 100 0,75 Cuando resulte aplicable el índice corrector de la letra a) anterior no podrá aplicarse el contenido en esta letra b). c) Cultivos realizados en tierras arrendadas. Cuando los cultivos se realicen, en todo o en parte, en tierras arrendadas. Índice: 0,90 sobre los rendimientos procedentes de cultivos en tierras arrendadas. Cuando no sea posible delimitar dichos rendimientos, se prorrateará en función del porcentaje que supongan las tierras arrendadas dedicadas a cada cultivo respecto a la superficie total, propia y arrendada, dedicada a ese cultivo. Cuando en las actividades ganaderas se alimente el ganado con piensos y otros productos para la alimentación adquiridos a terceros que representen más del 50 por 100 del importe de los consumidos. Índice: 0,75, excepto en los casos de explotación intensiva de ganado porcino de carne y avicultura. Este índice será del 0,95 cuando se trate de las mencionadas actividades de explotación intensiva de ganado porcino de carne y avicultura. A efectos de este índice, la valoración del importe de los piensos y otros productos propios se efectuará según su valor de mercado. cve: BOE-A-2013-12455 d) Piensos adquiridos a terceros.

- 21. BOLETÍN OFICIAL DEL ESTADO Jueves 28 de noviembre de 2013 Sec. I. Pág. 94679 e) Agricultura ecológica. Cuando la producción cumpla los requisitos establecidos en la normativa legal vigente de las correspondientes Comunidades Autónomas, por la que asumen el control de este tipo de producción de acuerdo con el Real Decreto 1852/1993, de 22 de octubre, sobre producción agrícola ecológica y su indicación en los productos agrarios y alimenticios y el Reglamento (CEE) 2092/91, del Consejo de 24 de junio de 1991. Índice: 0´95 f) Empresas cuyo rendimiento neto minorado no supere 9.447,91 euros. Cuando el rendimiento neto minorado no supere 9.447,91 euros anuales y no se tenga derecho a la reducción regulada en el punto 3 siguiente. Índice: 0,90 g) Índice aplicable a las actividades forestales. Cuando se exploten fincas forestales gestionadas de acuerdo con planes técnicos de gestión forestal, ordenación de montes, planes dasocráticos o planes de repoblación forestal aprobados por la Administración forestal competente, siempre que el período de producción medio, según la especie de que se trate, determinado en cada caso por la Administración forestal competente, sea igual o superior a veinte años. Índice: 0,80 A las actividades forestales únicamente le será aplicable el índice señalado en la letra g) anterior. 3. Los agricultores jóvenes o asalariados agrarios podrán reducir el rendimiento neto de módulos correspondiente a su actividad agraria en un 25 por ciento durante los períodos impositivos cerrados durante los cinco años siguientes a su primera instalación como titulares de una explotación prioritaria, realizada al amparo de lo previsto en el Capítulo IV del Título I de la Ley 19/1995, de 4 de julio, de Modernización de las Explotaciones Agrarias, siempre que acrediten la realización de un plan de mejora de la explotación. La reducción prevista en este punto se tendrá en cuenta a efectos de determinar la cuantía de los pagos fraccionados que deban efectuarse. Pagos fraccionados 4. Los pagos fraccionados se efectuarán trimestralmente en los plazos siguientes: - Los tres primeros trimestres, entre el día 1 y el 20 de los meses de abril, julio y octubre. - El cuarto trimestre, entre el día 1 y el 30 del mes de enero. Cada pago trimestral consistirá en el 2 por 100 del volumen de ingresos del trimestre, excluidas las subvenciones de capital y las indemnizaciones. El sujeto pasivo deberá presentar declaración-liquidación en la forma y plazos previstos, aunque no resulte cuota a ingresar. cve: BOE-A-2013-12455 Núm. 285

- 22. BOLETÍN OFICIAL DEL ESTADO Jueves 28 de noviembre de 2013 Sec. I. Pág. 94680 Instrucciones para la aplicación de los Índices y Módulos en el Impuesto sobre el Valor Añadido Normas generales 1. La cuota derivada de este régimen especial resultará de la suma de las cuotas que correspondan a cada una de las actividades incluidas en el mismo ejercidas por el sujeto pasivo. Con carácter general, la liquidación del Impuesto sobre el Valor Añadido por la realización de cada actividad resultará de la diferencia entre "cuotas devengadas por operaciones corrientes" y "cuotas soportadas o satisfechas por operaciones corrientes" relativas a dicha actividad. El resultado será la "cuota derivada del régimen simplificado", y debe ser corregido, tal como se indica en el Anexo III, número 4 de esta Orden, con la adición de las cuotas correspondientes a las operaciones mencionadas en el apartado uno.B del artículo 123 de la Ley del Impuesto y la deducción de las cuotas soportadas o satisfechas por la adquisición o importación de activos fijos. 2. A efectos de lo indicado en el número 1 anterior, la cuota derivada del régimen simplificado correspondiente a cada actividad se cuantifica por medio del procedimiento establecido a continuación: 2.1. Cuota devengada por operaciones corrientes. La cuota devengada por operaciones corrientes, en el supuesto de actividades en que se realice la entrega de los productos naturales o los trabajos, servicios y actividades accesorios, se obtendrá multiplicando el volumen total de ingresos, excluidas las subvenciones corrientes o de capital, las indemnizaciones así como el Impuesto sobre el Valor Añadido y, en su caso, el recargo de equivalencia que grave la operación, de cada uno de los cultivos o explotaciones por el «índice de cuota devengada por operaciones corrientes» que corresponda. La cuota devengada por operaciones corrientes, en el supuesto de actividades en las que se sometan los productos naturales a transformación, elaboración o manufactura, se obtendrá multiplicando el valor de los productos naturales utilizados en el proceso, a precio de mercado, por el “índice de cuota devengada por operaciones corrientes” correspondiente. La imputación de la cuota devengada por operaciones corrientes en estas actividades se producirá en el momento en que los productos naturales sean incorporados a los citados procesos de transformación, elaboración o manufactura. No obstante, respecto de los productos sometidos a dichos procesos en ejercicios anteriores a 1998 que sean transmitidos a partir del 1 de enero del año 2014, la imputación de la cuota devengada por operaciones corrientes se producirá en el momento que sean transmitidos los productos obtenidos en los referidos procesos. Cuando, en el ejercicio de las actividades descritas en el párrafo anterior se realicen entregas en régimen de depósito distinto de los aduaneros en aplicación de las letras a) y b) del Anexo Quinto de la Ley 37/1992, reguladora del Impuesto sobre el Valor Añadido, los índices y módulos no serán de aplicación en la medida en que se utilicen en la realización de operaciones exentas del Impuesto sobre el Valor Añadido. 2.2. Deducción de las cuotas soportadas o satisfechas por operaciones corrientes. De la cuota devengada por operaciones corrientes podrán deducirse las cuotas soportadas o satisfechas por la adquisición o importación de bienes y servicios, distintos de los activos fijos, destinados al desarrollo de la actividad, en los términos establecidos en el Capítulo I del Título VIII de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido y en el Reglamento del Impuesto, considerándose a estos efectos activos fijos los elementos del inmovilizado. También podrán ser deducidas las compensaciones agrícolas a que se refiere el artículo 130 de la Ley 37/1992, satisfechas por los sujetos pasivos por la adquisición de bienes o servicios a empresarios acogidos al régimen especial de la agricultura, ganadería y pesca. No obstante, será deducible el 1 por ciento del importe de la cuota devengada por operaciones corrientes en concepto de cuotas soportadas, por este mismo tipo de operaciones, de difícil justificación. cve: BOE-A-2013-12455 Núm. 285